简介

$CONL 是一个两倍做多Coinbase的ETF,Coinbase是一家美国合规交易所,为加密经济提供端到端的金融基础设施和技术。公司为散户提供加密经济的主要金融账户,为机构用户提供具有流动性的加密资产交易市场,并为生态系统合作伙伴提供技术和服务,帮助他们构建基于加密的应用程序并接受加密资产作为支付方式。该标的的管理费为每年1.1%。

$CONL旨在实现每日投资收益(扣除费用及支出前)为 Coinbase Global Inc. (NASDAQ: COIN) 普通股每日百分比变化的两倍(200%)。

波动性损耗的量化结果

投资者需要注意:由于每日再平衡机制,杠杆ETF的长期表现会受到“波动性拖累”(volatility decay)的显著影响——在震荡或下跌行情中,其亏损幅度往往大于标的资产的两倍。

| 正股涨跌幅度 | 波动率10% | 波动率20% | 波动率30% | 波动率40% | 波动率50% |

|---|---|---|---|---|---|

| -20% | -40.9% | -47.0% | -53.6% | -60.7% | -68.2% |

| -10% | -20.9% | -26.8% | -33.1% | -39.9% | -47.2% |

| 0% | -0.9% | -6.3% | -12.4% | -19.1% | -26.3% |

| +10% | +19.2% | +13.8% | +7.9% | +1.4% | -5.7% |

| +20% | +39.4% | +33.9% | +27.6% | +20.7% | +13.3% |

注:此为年化近似结果,假设每日再平衡。可以看出当波动率越高时,损耗越明显;当标的收益低或震荡时,杠杆ETF表现更差。

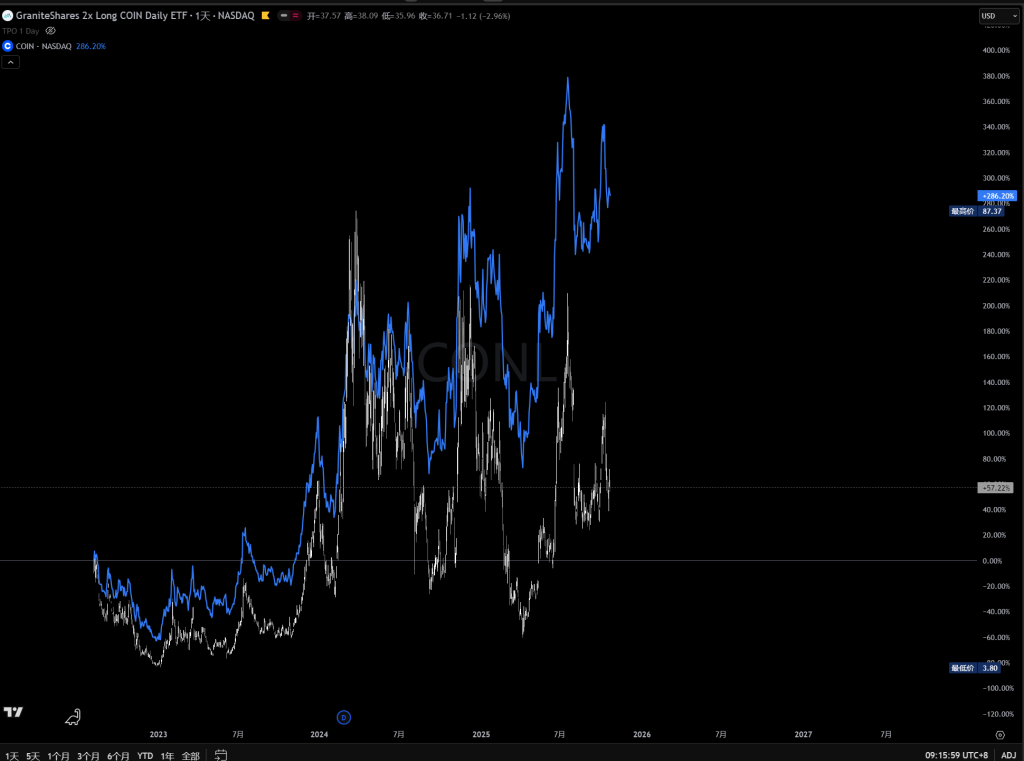

从K线图走势可以看到,$CONL 的长期表现明显落后于 Coinbase 正股。这种差距主要由以下两方面造成:

- 波动性拖累:Coinbase 作为加密相关股票,其价格波动较大,导致杠杆ETF在反复震荡中不断损耗净值;

- 费用因素:年化1.1%的管理费在长期也会进一步侵蚀收益。

因此,$CONL 不适合长期持有,更适合在短期趋势性行情中使用,例如当 Coinbase 出现大幅超跌后,投资者看好短期反弹时,可考虑以 $CONL 替代正股,以提升收益弹性。

但在震荡或下行周期中,持有 $CONL 可能面临高于预期的损失。

对于中长期投资者而言,直接持有 Coinbase 正股或采用无杠杆ETF会是更稳健的选择。

结论

杠杆ETF是放大收益与风险的金融工具,其设计目标在于追踪“日收益率”的倍数,而非“长期收益率”的倍数。

在趋势单边行情中,杠杆ETF能有效提高资金效率;

但在高波动、震荡行情中,波动性损耗将成为主要风险来源。

对于 $CONL 而言,方向正确时杠杆确实能放大收益,但若方向错误或波动剧烈,损耗将迅速累积。

因此,$CONL 更适合短线策略型投资者,而非长期配置者。

Comments NOTHING